Posibles estrategias de especulación en el S&P 500, según José Luis Cava

“Hoy vamos a tener en cuenta dos datos que nos van a informar de la marcha de la actividad económica a los Estados Unidos y nos van a permitir tomar cierta perspectiva”, apunta José Luis Cava, experto en mercados, en su canal de YouTube.

El primero de ellos es el dato de crecimiento del PIB. El crecimiento del PIB se ha desacelerado bruscamente en los últimos 18 meses. Ahora mismo, la tasa de crecimiento del PIB de Estados Unidos está en torno al 1%.

“Luego, la primera conclusión a la que llegamos es que aquí no hay ‘boom’ económico y lo que se aprecia más es debilidad”.

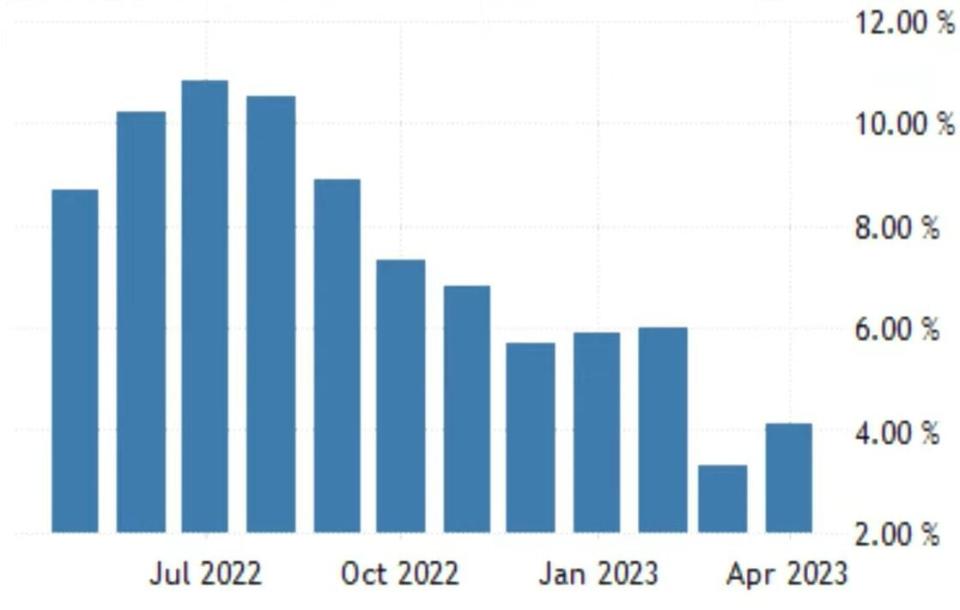

Si tenemos en cuenta los datos de inflación, se observa que hay un proceso de desinflación.

“No nos sorprende porque hemos visto que las materias primas han caído en torno al 23% durante el último año”. El experto ha señalado también la caída experimentada por el precio de la madera, que ha permitido la recuperación del mercado de la vivienda a los Estados Unidos, del mercado residencial, y que, por lo tanto, ha disparado a la alza la cotización de las constructoras.

Si además le añadimos que los bancos han endurecido las condiciones para la concesión de créditos, la conclusión sencilla: “La Fed no va a subir más los tipos de interés, ya alcanzado un techo”, dice el experto.

Por eso, la pregunta que nos tenemos que hacer es la siguiente: ¿Por qué los mercados de futuros sobre fondos federales están descontando recortes de tipos a partir de julio? “En mi opinión, es porque los participantes en este mercado creen que la inflación, el proceso de desinflación, se va a desacelerar bruscamente”.

Teniendo eso en cuenta, el experto señala que, como especuladores, ahora tienen que mirar únicamente y exclusivamente al día en que la Fed recorte los tipos de interés.

En ese día consideraremos que el SP500 va a empezar a caer y que los bonos van a empezar a subir. Y, en más, con nuestro sistema de especulación, consideramos que en ese momento los bonos empezarían a subir con mucha fuerza y nos darían una magnífica oportunidad de compra.

Sobre el techo de deuda, el experto apunta que la negociación “es puro teatro, además de ser un sinsentido”.

Según el experto, después de que las autoridades estadounidenses señalaran el jueves que casi habían logrado un acuerdo, el viernes se produjo un giro dramático y los republicanos se levantaron abruptamente de la reunión a puerta cerrada tras haberla iniciado una hora antes.

Además, el objetivo de aprobar un techo de deuda, según Cava, es para no superarlo. Pero luego el propio Congreso aprueba leyes que suponen un incremento del gasto público, un incremento del déficit y un incremento de la emisión de deuda. Y cuando la deuda alcanza el límite que habían aprobado, entonces ahí se ponen estrictos, se ponen rigurosos fiscalmente hablando y ahora dicen que hay que controlar el gasto público.

Entonces se reúnen, montan el espectáculo. ¿Ustedes creen que es una forma seria de controlar el gasto público de los Estados Unidos en una negociación en la que el propio tesoro de los Estados Unidos está quedando sin dinero y que es un momento especialmente peligroso por el daño que puede causar. Si no incrementase en el de deuda, la propia economía de los Estados Unidos se autoinfringiría un enorme daño”, dice Cava.

En un momento en el que EEUU se enfrenta a China, esta situación no le conviene, luego no tiene sentido, van a llegar a un acuerdo, dice el experto.

Análisis del S&P 500

Lo primero que estamos viendo es que hay codicia entre los inversores. Ahora bien, no se ha alcanzado una extrema codicia, por lo tanto el S&P 500 puede seguir subiendo.

El experto ha trazado una recta directriz alcista uniendo los mínimos del mes de mayo y hemos trazado una paralela por los máximos.

En primer lugar, nos vamos a fijar el 4.190 puntos. Si el S&P 500 se mantiene por encima de 4.190, la predisposición a corto plazo seguirá siendo alcista. Si rebota, habría que abrir una posición larga, con objetivo zona 4.240, fijándonos siempre en la parte alta del canal para vender.

Si perfora el 4.190, en ese caso concreto, el objetivo serían los 4.156. Pero no sería momento de abrir posiciones cortas, porque podría ser una trampa. Mientras el S&P 500 se mantenga por encima de 4.156, el experto sigue su sistema de especulación, que indica una predisposición alcista. “Y si rebota, compraríamos”, afirma.

Otro escenario sería la perforación del 4.156. Ahí entonces hay que tener cuidado. Y en ese caso nos fijaríamos en el 4.130. Si el S&P 500 perfora el 4.130, habría que buscar el lado corto. “En ese caso, esperaríamos una parada, a continuación, un rebote y en la caída posterior buscaríamos el lado corto”, concluye Cava.

Yahoo Finanzas

Yahoo Finanzas