Petrolera saudí Aramco logra 25.600 millones de dólares en la mayor salida a bolsa de la historia

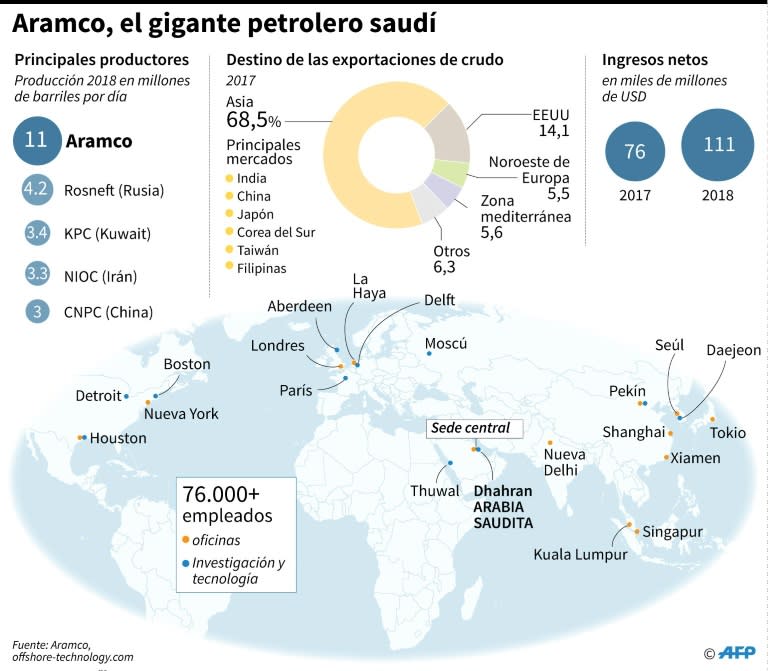

El gigante petrolero estatal saudí Aramco obtendrá 25.600 millones de dólares con su salida a bolsa, con lo que superará a la china Alibaba y se convertirá en el mayor debut bursátil del mundo.

El estreno de Aramco en los mercados le otorga un valor de mercado de 1,7 billones de dólares que la deja a la cabeza del club de gigantes: Apple (1,2 billones de dólares) y Microsoft y Alibaba (1,1 billones).

En cualquier caso, la cifra fue inferior al objetivo de 2 billones de dólares buscado inicialmente por el príncipe heredero Mohammed bin Salman.

Las acciones comenzarán a negociarse en el mercado desde el día 12 en la bolsa de Riad con un valor de 32 riales cada una (8,53 dólares).

Esa cotización está en el techo del rango de precios de introducción al mercado que fue establecido entre 30 y 32 riales. Grandes bancos instaron a ser cautelosos para reducir de ese modo la volatilidad en los primeros días.

La acciones fueron mayoritariamente suscriptas por saudíes. Grandes inversores extranjeros, en cambio, tienen dudas sobre la gobernanza de la empresa, su capacidad para proteger sus instalaciones y su horizonte de ganancias que parece opacado por políticas ambientales cada vez más estrictas en todo el mundo.

El debut bursátil de Aramco ayuda al intento de Arabia Saudí de diversificar su economía que actualmente depende casi totalmente del crudo.

La compañía espera colocar en el mercado el 1,5% de su paquete accionario, el resto continuará en manos del Gobierno del país.

Artículos relacionados que te pueden interesar:

Aramco, el gigante petrolero detrás de la prosperidad de Arabia Saudita

Aramco dice a ejecutivos de OPI que ganó US$68.000m en 9 meses

La salida a bolsa de Aramco creará "miles de empleos" y atraerá inversiones

Artículo elaborado con información de Reuters y AFP.

Yahoo Finanzas

Yahoo Finanzas