Intel revive al calor de la fabricación “occidental” de chips

Intel se encuentra en una situación de todo o nada. Es lo que señala Morgan Stanley ante la fuerte inversión de capital que va a establecer con sus nuevas fábricas a uno y otro lado del Atlántico. Con ellas busca dos propósitos: la primera es volver a revitalizarse en el competitivo mundo de los chips, que hasta ahora está perdiendo, y la segunda congraciarse con Estados Unidos, tras tener que desdecirse de la apertura de una, mucho más barata, factoría de chips en China, en la que tuvo que dar marcha atrás.

Incluso el presidente de Estados Unidos Joe Biden se lo afeó en el Discurso sobre el Estado de la Unión, el primero de su mandato ante la presencia del presidente de la compañía Pat Gelsinger, que también ayudado por las ayudas federales planea construir una macrofábrica de chips en Ohio con una inversión prevista de 20.000 millones de dólares. Con lo que además supone el apoyo explícito de la administración Biden.

Pero eso no será suficiente, como indica Morningstar, que destaca como el otrora gigante se ha visto sobrepasado por empresas más ágiles y jóvenes como Nvidia en el mercado, debido a su mal posiciones en el mercado y a decisiones estratégicas nada acertadas. Para ello señala que, en la última década sus acciones han subido un 75% frente al 6439% que han crecido las de Nvidia, y con caídas en los tres años precedentes frente a la revalorización exponencial de sus competidoras.

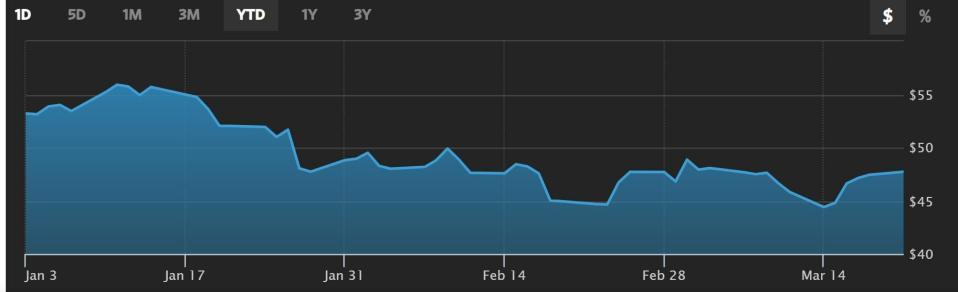

En su gráfica de cotización vemos que el valor revive con ganancias en las últimas cinco sesiones acumuladas del 7,69%, del 6,2 son las del mes, para recortar un 3,6% en el trimestre y ya en el año, caer desde el comienzo un 7,2%.

Y ahora dará un paso “occidental” más en ese intento europeo, y por tanto con apoyo de nuevo de dinero público, que pasa por lo anunciado por la Comisión Europea. Ante la dependencia externa de chips, sobre todo China, la idea es que con la nueva ley de chips comunitaria se consiga, en 2030 que el 20% de la producción mundial se realice en la Unión Europea, el doble que ahora mismo. Y el dinero sobre la mesa hasta esa fecha son 43.000 millones de euros.

Así la presidenta de la Comisión Europea le daba la bienvenida a Intel, que, en la próxima década se gastará 80.000 millones de euros en toda la cadena de valor de los semiconductores. Empezando por los 33.000 millones de euros iniciales que se va a gastar la compañía. El grueso de la inversión será el hub de semiconductores por valor de 17.000 millones de euros en Alemania a los que seguirán los 12.000 para ampliar su fábrica en Irlanda y 4.500 más para la de Italia.

En cuanto a recomendaciones, desde TipRanks de los 28 analistas que siguen el valor en el mercado, apenas 8 optan por comprar, 13 abogan por sostener y 7 más por vender el valor en bolsa. Su precio objetivo medio alcanza los 53,90 dólares por acción lo que le otorga un potencial al valor del 12,8%

Pero este fuerte incremento de las inversiones tiene un coste para la empresa como señalan desde Morgan Stanley. Su recomendación sobre Intel se rebaja hasta infraponderar el valor desde neutral. Consideran que la acción se moverá lateralmente durante los próximos dos años y no ven una clara trayectoria de eventos positivos sobre el valor en este momento.

Y piensan que ese todo o nada es un órdago sobre el futuro de la compañía, con necesidad de tener éxito en la recuperación del negocio principal o enfrentarse, dice a una caída del margen bruto y del flujo de caja a largo plazo. Su precio objetivo se recorta hasta los 47 dólares la acción desde los 55 anteriores.

Mientras desde Bank of America, colocan su PO también en 47 dólares y mantienen la calificación sobre Intel de infraponderar el valor. Mientras que desde Citi se pone el énfasis negativo en la caída del 11% en febrero de la venta de portátiles, que dobla las previsiones de los analistas, lo que perjudica claramente a Intel.

Consideran que puede deberse a la escasez de oferta y esperan que las ventas de PCs caigan en la segunda mitad del año, tras 2 ejercicios seguidos, los de la pandemia, con avances a doble dígito en el sector. Colocan su precio objetivo en 55 dólares por acción, con calificación neutral sobre sus acciones.

Yahoo Finanzas

Yahoo Finanzas