La eurozona se enfrenta a la estanflación con tensiones de deuda si el BCE sube tipos con rapidez

Con retroceso del dinamismo en casi todos sus sectores y una inflación que, pese a leve ascenso de una décima en abril de las estimaciones oficiales, aún se mantiene en el 7,5%. Por si fuera poco, agencias de rating como S&P, alertan de una reedición de la crisis de la deuda de 2011 si el BCE no sujeta bien las riendas de las subidas de tipos que, presumiblemente, emprenderá este verano.

La encrucijada monetaria clásica atenaza al BCE. O subir tipos de interés de forma intensa y con carácter urgente y suma celeridad para contener la inflación más alta en más de cuatro décadas, o atemperar el encarecimiento del dinero hasta que la economía de la órbita del euro consolide su dinamismo dentro del difícil y tambaleante ciclo de negocios post-Covid. Esa es la cuestión shakesperiana que se ha instalado en el cuartel general de Fráncfort. Porque el PIB del espacio monetario europeo apenas repuntó dos décimas entre enero y marzo y todavía una por debajo de las tres que registró en el último tramo de 2021, pese al 5% de vigor interanual respecto con el primer trimestre del pasado ejercicio, cuando la contracción apareció de nuevo en los países de rentas altas por la aparición de la variante Delta y el retraso de las campañas de vacunación en tomar velocidad de crucero.

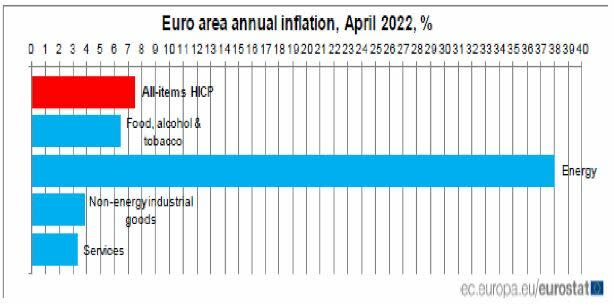

Por si fuera poco, además, la escalada de precios, aunque emite signos de apaciguamiento tanto en sus indicadores subyacentes como en el general, que apenas creció una décima, hasta el 7,5% según las estimaciones iniciales de abril de Eurostat, sigue confiriendo credibilidad también al segundo de los parámetros de la temida estanflación.

Las cuatro grandes economía del euro ofrecen estos vestigios de manera nítida. En el terreno de la actividad, es el PIB español -con un alza del 0,3%- el que tira del carro del crecimiento. Apenas una décima más que el alemán, que elude así la recesión técnica, después de sus números rojos de tres décimas entre octubre y diciembre por la virulencia de la Ómicron en su territorio, lastre que deja a Italia, que marcó un receso de dos décimas el pasado trimestre, mientras la economía francesa se mantuvo completamente estancada. La parálisis de la actividad, pues, atestigua que la primera premisa de la estanflación parece haberse cumplido. Al menos, en la primera revisión trimestral de la economía del euro.

En cuanto a la inflación, los papeles se invierten. España, pese al recorte de dos décimas, asume las mayores presiones con un IPC general que alcanza el 8,3%, según Eurostat -una décima más baja que el indicador del INE- frente al 7,8% de Alemania cuyo índice avanza nada menos que siete décimas. Italia llega al 6,6% y Francia al 5,4% tras subir mensualmente seis y cinco décimas respectivamente.

Massimo Bassetti, economista de la consultora Focus Economics achaca el parón de actividad a la reanudación de las disrupciones en las cadenas de suministro globales por los confinamientos en China y la guerra de Ucrania. Diagnóstico que rubrica Bert Colijn, analista de ING, que resalta el buen inicio del año, con saltos cuantitativos -de ritmo- y cualitativos -en casi todos los sectores de actividad- del barómetro PMI que mide las manufacturas industriales que se resintieron con posterioridad, igual que el consumo, con síntomas de debilidad por la escalada de precios y, por tanto, la pérdida de poder adquisitivo y la pérdida de confianza de las familias ante las señales de un paulatino encarecimiento del precio del dinero en la zona del euro. En abril “todavía se ha apreciado dinamismo en el sector servicios, pero la cuestión es saber hasta cuándo, porque sus negocios, como el turismo, parecían haber despegado, con altas demandas de empleo y ofertas de negocios, aunque sin atisbos de su recorrido por el contundente aumento de los precios”.

En especial porque, pese a su menor impulso alcista, incluso la inflación subyacente, que excluye energía y alimentos, se ancló en un registro histórico, del 3,5%. Mientras el IPC general saltó seis décimas en abril. Con la energía marcando nada menos que el 38% de esa subida; de algo menos intensidad que en marzo, cuando acaparó el 44,4% de la factura.

Quizás una de las voces más contundentes -aunque no la única- dentro del BCE sobre la política que seguirá en los próximos meses haya sido la de Olli Rehn, el representante finlandés dentro del comité ejecutivo de la autoridad monetaria, que apunta a julio para la primera subida de los tipos con objeto de frenar “la segunda oleada de escalada de precios”. Como el vicepresidente español del BCE, Luis de Guindos, Rehn incidió en una conferencia en Salzburgo en que “resulta sumamente importante trasladar la expectativa de que contendremos la inflación y que el IPC retornará a sus niveles asignados en el estatuto fundacional” de la institución.

Sin embargo, más que el instante en el que el dinero en la zona del euro encarecerá su precio, los datos esenciales giran entorno a saber cuánto subirán los tipos y, sobre todo, a la rapidez con la que se instaurarán nuevos incrementos en el futuro inmediato. Más concretamente, a lo largo de 2022. Porque los riesgos son evidentes tanto para evitar posibles defaults de empresas europeas con grados de inversores internacionales, cuya tasa según Bloomberg, ha traspasado la barrera de los 100 puntos básicos, hasta los 100,2 por primera vez en más de dos años, ante la espiral inflacionista y la amenaza de ralentización; es decir, ante el espectro de la estanflación. Una cota desconocida desde marzo de 2020, cuando se inicio la Gran Pandemia y la recesión del G-7 de forma sincronizada.

Algo que han detectado los expertos de Standard & Poor’s, la agencia de rating desde la que se hacen eco también de la propagación de la pérdida de fuelle económico de gran parte del tejido productivo global y, por supuesto, europeo. Su barómetro PMI, un panel en el que incluyen más de 30.000 compañías de 45 naciones desveló un retroceso desde el nivel 52,7 de marzo al 51 de abril. Cualquier descenso por debajo de la cota de los 50 significa recesión. Un fantasma que ya no se descarta ni a uno ni a otro lado del Atlántico. Y lo que es peor: afecta ya a 14 de 26 sectores de actividad analizados, diez más que los 4 que entraron en pérdidas en marzo; casi todos los relacionados con los bienes de consumo.

Por si fuera poco, las tensiones sobre los servicios de pago de la deuda pueden pasarle una mala jugada a la coyuntura del euro. En caso de que los tipos suban demasiado y el BCE se pase en su acelerón. La predicción aparece en una reciente nota a inversores del estratega jefe de Deutsche Bank, Maximilian Uleer, quien desempolva el temor a la crisis de la deuda de 2011 después de la suspensión de pagos de Grecia al comprobar los dos puntos porcentuales en los que el bono italiano supera al bund alemán y que se aproxima al diferencial de hace un decenio. Con España e Italia como los dos socios monetarios con más peligro de elevación de costes por intereses de su deuda también en esta ocasión.

Sin duda por esta alerta, el gobernador del Banco de Francia y miembro de la cúpula ejecutiva del BCE, François Villeroy de Galhau, ha preferido poner paños calientes y declara que “resulta razonable” la vuelta de los tipos de interés a territorio positivo -desde su cercanía actual a cero- “a finales de este año”, lo que podría requerir tres movimientos al alza de un cuarto de punto si la interpretación del mercado se ajusta a la realidad.

Yahoo Finanzas

Yahoo Finanzas