La desaparición de la liquidez en 2022: ¿El gran dolor de cabeza?

El incremento de los tipos de interés por la Reserva Federal y de la inflación en EE.UU. hizo desaparecer la liquidez en Wall Street en 2022. Muchos lo señalaron como gran dolor de cabeza para los inversores en un mercado en plena decadencia. ¿Pero esto fue realmente así? Nos responde Justina Lee y Denitsa Tsekova en Yahoo Finance.

Supuestamente, los mercados de acciones y bonos ahora están tan rotos que los administradores de dinero no pudieron comprar y vender en tamaño sin mover los precios en el camino, lo que empeora aún más la gran liquidación de 2022.

Indique oscilaciones violentas en todo, desde bonos del Tesoro y acciones de pequeña capitalización hasta materias primas.

Sin embargo, considerar la liquidez como el enemigo número uno es un ritual demasiado familiar cada vez que los mercados se desploman, especialmente en un año de caos que ha sido el peor para las carteras 60/40 desde la crisis financiera mundial.

En opinión de los principales operadores de la talla de Man Group, BNP Paribas Asset Management y DWS Group, las duras condiciones de inversión son parte del curso, ya que los banqueros centrales drenan el exceso financiero de todos los rincones, avivando la volatilidad y las liquidaciones.

Eso no quiere decir que las tuberías en los mercados clave no necesiten arreglos, especialmente dentro de la renta fija, ya sean bonos del Tesoro de EE. UU., acuerdos de recompra europeos o gilts del Reino Unido. Pero los principales operadores encuestados por Bloomberg dicen que culpar a los intermediarios por todos los males de los últimos 12 meses es simplista, y que los mercados globales están lejos de estar reventados en su esencia.

"No hay nada sistémico mal en los mercados y no creo que tengamos ninguna amenaza existencial", dice Rupert Fennelly, jefe de ventas y cobertura de acciones electrónicas de EMEA en Barclays Plc. “Las cosas mejorarán cuando mejore el contexto macro”.

En cambio, los profesionales institucionales se enfrentan a desafíos de liquidez más esotéricos en su día a día. Entre otros problemas, el mercado de valores se está llenando de gente al cierre del mercado a medida que los fondos de seguimiento de índices se reequilibran en masa. Mientras tanto, el comercio minorista está beneficiando en gran medida a empresas como Citadel Securities en lugar de bolsas públicas, lo que incita a los reguladores de EE. UU. a proponer reformas a la estructura del mercado que, según dicen, impulsarían la transparencia y la competencia.

Aquí hay un resumen del gran debate sobre la liquidez en los activos, según los ejecutivos que pasan el día en los parqués.

Mercado de bonos

En primer lugar, sí, el comercio de bonos ha resultado ser un desafío este año.

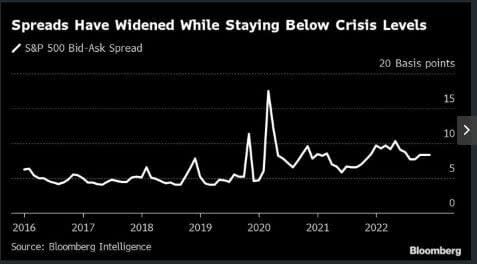

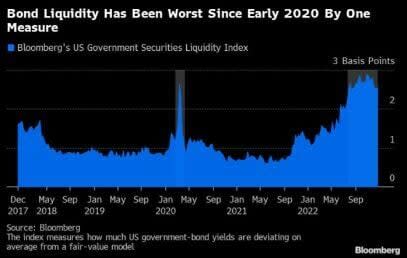

Los diferenciales de oferta y demanda de los bonos del Tesoro de EE. UU. se ampliaron en el gran mercado bajista de bonos de 2022, pero la investigación del Banco de la Reserva Federal de Nueva York sugiere que aún se mantuvieron por debajo de los máximos pandémicos. Por otras medidas, las cosas resultaron más problemáticas. Un indicador de cuánto se están desviando los rendimientos del Tesoro de un modelo de valor razonable saltó cerca del nivel más alto desde 2010.

Incluso la secretaria del Tesoro, Janet Yellen, expresó su preocupación por la liquidez de los bonos. Los investigadores de la Fed de Nueva York señalaron el mes pasado que la profundidad del mercado se debilitó en la nota a dos años de manera similar a los días oscuros de la pandemia, lo que refleja la incertidumbre sobre las perspectivas a corto plazo de la política monetaria.

Una razón bien conocida: las regulaciones posteriores a 2008 más estrictas han estimulado a los bancos a tomar menos bonos en su balance general para facilitar el comercio. Mientras tanto, las empresas de alta frecuencia no pueden expandir drásticamente la capacidad en tiempos de estrés, dice Darrell Duffie, profesor de la Escuela de Graduados en Negocios de Stanford, que ha trabajado con la Reserva Federal para estudiar la liquidez del mercado.

Al mismo tiempo, el mercado del Tesoro como porcentaje de la economía de EE. UU. ahora es significativamente más grande que antes de la crisis financiera mundial, mientras que el banco central ya no respalda a los compradores del sector privado mientras reduce su abultado balance.

“Significa que el mercado tiene que manejar más bonos del Tesoro con la misma capacidad de intermediación. Eso hace que sea más difícil para el mercado absorber eso”, indicó Duffie. "Por lo tanto, no se necesita un evento de estrés tan grande para causar una destrucción de la liquidez o incluso una disfunción del mercado".

Sin embargo, la investigación de la FED también sugiere que la escasa liquidez en la nota de cinco y diez años está en línea con la volatilidad general del mercado y los volúmenes de negociación se han mantenido. Otros participantes del mercado dicen que las cosas al menos están comenzando a mejorar, especialmente a la luz del hecho de que la liquidación de bonos ha disminuido últimamente.

“Cualquier cosa que sea sensible a las tasas ha sido bastante difícil de negociar”, dijo Chris Woolley, director de operaciones de Man Group, que opera alrededor de 138 mil millones de dólares. "Si observa la liquidez de la parte superior del libro en futuros de bonos, por ejemplo, es probable que esté en sus mínimos más recientes, pero creo que el impulso de eso se ha desacelerado en términos de empeorar".

El mercado al menos ofrece soluciones al problema de liquidez de los bonos

Dado que los bancos asumen menos riesgos, los inversores de renta fija están negociando cada vez más entre sí en un acuerdo que eventualmente puede dar lugar a operaciones de todos contra todos, con plataformas que brindan a una amplia gama de participantes la capacidad de realizar transacciones en igualdad de condiciones.

“Los corredores de bolsa están actuando más como agentes y emparejando compradores y vendedores”, dice Doug Longo, codirector de especialistas de productos en Dimensional Fund Advisors, que administra 540 mil millones de dólares. "Debido a eso, hemos movido una cantidad significativa de comercio a redes peer-to-peer".

Otra tendencia candente es la negociación de carteras, en la que los inversores pueden comprar o vender una gran cantidad de bonos de una sola vez, en parte gracias al auge de los fondos cotizados en bolsa de renta fija.

“Ya no se ejecutan transacciones de bonos línea por línea”, dijo Werner Eppacher, jefe global de operaciones de DWS Group, que administra aproximadamente 886 mil millones de dólares. "Eso es claramente una mejora, especialmente para los inversores institucionales".

“En total, el mercado de bonos tiene todos los ingredientes para imitar el mercado de valores más líquido, con el comercio electrónico de valores corporativos alcanzando un récord en 2022”, según Coalition Greenwich.

“Si observa el volumen promedio diario de operaciones, está bastante en línea con respecto a dónde estaba en 2021”, dijo Longo. “Cuando los gestores de activos diseñan una estrategia que no funciona en todos los entornos, lo primero de lo que empiezan a quejarse es de que no hay liquidez en el mercado”.

Renta variable

La liquidez de las acciones nunca ha alcanzado niveles de crisis, incluso si este año fue un poco difícil

Los diferenciales de oferta y demanda en el índice S&P 500 no están ni cerca de los niveles alcanzados durante la venta masiva de 2020, aunque aún tienen que recuperarse a los niveles previos a la pandemia. Esa es una de las razones por las que los operadores bursátiles entrevistados por Bloomberg son sorprendentemente optimistas.

“De hecho, no creo que este año haya sido particularmente peor que otros mercados de ventas masivas”, dijo Inés de Trémiolles, directora global de negociación de BNP Paribas Asset Management, que supervisa alrededor de 612 mil millones de dólares. “Tengo la edad suficiente para recordar otros tiempos turbulentos del mercado cuando hubo un cambio de régimen repentino. En este caso sabíamos que la política monetaria iba a cambiar en algún momento”.

“Eso no quiere decir que las cosas vayan a la perfección dado que los costos de transacción aún elevados en todos los valores. Sin embargo, es difícil encontrar evidencia de grandes problemas estructurales”, según Hitesh Mittal, el exjefe de operaciones de la firma cuantitativa AQR Capital Management, que ahora dirige la tienda de algoritmos BestEx Research. Mittal dice que los diferenciales de renta variable de este año todavía se adhieren a su relación habitual con la volatilidad, una señal de que los mercados de ninguna manera están rotos en su núcleo.

“La liquidez es más pobre en el mercado, pero se supone que es más pobre cuando la volatilidad es mayor”, indicó Mittal.

El cierre del mercado

Quizás una preocupación más apremiante: los volúmenes de negociación se concentran cada vez más alrededor del cierre

Una ráfaga de reequilibrio y cobertura basados en reglas está teniendo lugar cada vez más hacia el cierre de una sesión de acciones a medida que los administradores de índices rastrean los precios de cierre, los cuantitativos obedecen los objetivos de volatilidad y los creadores de mercado cubren sus exposiciones. Toda esa actividad al final de la sesión está generando temores de que el mercado de valores sea más vulnerable a las explosiones de volatilidad.

Según de Trémiolles de BNP, es cada vez más una historia similar en otras clases de activos como bonos, divisas y futuros gracias al auge de la inversión pasiva.

“Tenemos personas que tienen mucha menos actividad durante el día y luego todas las manos deben estar listas para el cierre”, añadió Trémiolles. “Rezo para que no tengamos ningún tipo de incidente operativo, ya sabes, un apagón o lo que sea, en ese momento”.

En Europa, hasta el 24% de los volúmenes de existencias mensuales en el lugar se ejecutaron en la subasta de cierre de 2022, en comparación con menos del 20% en los años anteriores a 2018, según el proveedor de datos big xyt. Dinámicas similares están en exhibición en los EE. UU. Esto ha alimentado una especie de ciclo de retroalimentación, atrayendo aún más fondos para negociar al cierre sobre la base de que los costos de transacción pueden ser más bajos. Sin embargo, esta no es una configuración ideal para los fondos que necesitan operar durante la sesión.

“Ciertamente, debemos ser más reflexivos sobre cómo asegurarnos de que los fondos puedan acceder a la liquidez adecuada en los momentos correctos del día”, dijo Woolley de Man Group.

Los inversores minoristas

Los inversores institucionales están sintiendo el FOMO cuando se trata del auge minorista.

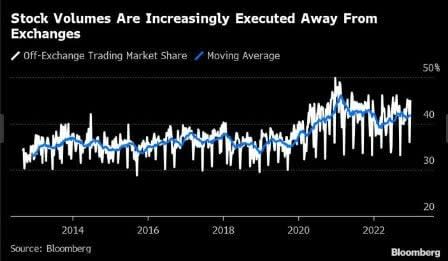

En la era de GameStop, los flujos minoristas en casas de bolsa como Robinhood generalmente son manejados por un pequeño grupo de creadores de mercado como Citadel Securities, que a menudo ofrecen un pago a cambio. Estas empresas en su mayoría ejecutan estas operaciones internamente, lo que significa que las órdenes nunca terminan en lugares abiertos como el Nasdaq que muestra las cotizaciones de precios al público. Como tal, los inversionistas individuales no necesariamente contribuyen a la liquidez general del mercado, dado que una gran cantidad de operaciones bursátiles se realizan efectivamente en privado.

Si bien la especulación minorista se ha desvanecido un poco, un promedio del 42% de los volúmenes de negociación de acciones se ejecutaron fuera de la bolsa este año, en comparación con el 37% en los cinco años hasta 2019, según muestran los datos compilados por Bloomberg. Todo esto genera dudas sobre si hay suficiente competencia para estos pedidos entre los creadores de mercado. Es algo que parece preocupar a la Comisión de Bolsa y Valores. El regulador presentó propuestas este mes que apuntan a dirigir más negocios a los intercambios, sin llegar a prohibir el llamado flujo de pago por pedido.

“Esto está causando desafíos para los gerentes institucionales como nosotros, cuando estamos tratando de estimar el volumen de mercado accesible”, dijo Joel Feinberg, jefe de operaciones de Acadian Asset Management, una firma cuantitativa de 83 mil millones de dólares. “Simplemente ve a los comerciantes en general y las instituciones que tienden a pasar a estrategias más basadas en el cronograma que dividen los pedidos en incrementos más pequeños en el transcurso del día. Eso lleva a que se automaticen más bloques y se negocien en tamaños más pequeños a lo largo del día”.

Yahoo Finanzas

Yahoo Finanzas